В связи со стремительным развитием информационных технологий и Интернета, огромную популярность приобрели сервисы ведения бизнеса посредством Всемирной сети.

Любое предприятие или индивидуальный предприниматель может вести свою деятельность или предоставлять услуги через интернет-магазин по всему миру. Для этого необходимо всего лишь создать веб-сайт, который будут использовать потенциальные покупатели для заказа необходимого им товара и/или услуги.

Цель исследования: на основании рассмотрения механизма проведения транзакции интернет-эквайринга и выявления основных факторов риска и видов мошенничества определить пути снижения рисковых событий в области интернет-эквайринга, а также перечень технических и организационных мероприятий, направленных на повышение эффективности внутреннего контроля.

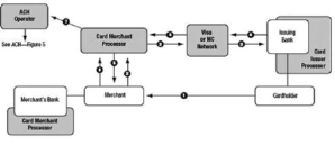

Рис. 1. Диаграмма транзакции интернет-эквайринга

Материалы и методы исследования

На рис. 1 показана схема интернет-эквайринга [1; 2].

Алгоритм покупки выглядит следующим образом:

1. При выборе оплаты заказа пластиковой картой покупатель переадресуется на авторизационную страницу провайдера, где им вводятся платежные реквизиты.

2. Провайдер формирует запрос на авторизацию и перенаправляет покупателя в систему авторизации банка-эмитента (ACS).

3. После проведения аутентификации провайдер направляет информацию для авторизационного запроса в процессинговый центр (ПЦ).

4. Процессинговый центр направляет запрос на авторизацию операции в международную платежную систему (МПС).

5. В зависимости от результата авторизации ПЦ формирует сообщение провайдеру о совершении операции либо отказе.

6. Провайдер информирует интернет-магазин и клиента о результатах операции.

7. В зависимости от результата операции интернет-магазин совершает продажу или аннулирует заказ.

8. ПЦ направляет клиринговый файл для проведения расчетов в расчетный банк.

9. Расчетный банк переводит возмещение по совершенным операциям на счет интернет-магазина.

Рассмотрение механизма проведения интернет-транзакции позволяет выявить основные факторы риска:

– расширенные возможности для недобросовестных пользователей, так как покупатель физически может находиться в любой точке мира;

– мощный, недорогой инструментарий и быстрота осуществления транзакций (быстрота открытия интернет-магазина и небольшие затраты могут привести к большим финансовым потерям в случае слабой защищенности);

– постоянная доступность (круглосуточная функциональность, круглосуточная уязвимость для злоумышленников);

– отсутствие единого стандарта (Интернет не имеет установленных централизованных стандартов безопасности онлайн-торговли и регламентов деятельности. Эквайреры в странах, где не предусмотрена уголовная ответственность за преступления с применением платежных карт, где правоохранительные органы не придают данным вопросам должного внимания, не заключены договоры о выдаче преступников, подвергаются большим угрозам со стороны мошенников);

– уязвимость конфиденциальной информации (перехват информации о карточном счете в Интернете является менее сложной задачей, чем проведение транзакции типа MO/TO);

– достаточно низкая эффективность стандартных механизмов авторизации (анонимность в сети Интернет осложняет ведение любого расследования);

– торговля виртуальным товаром (товары покупаются электронным способом, транзакции проходят очень быстро. Если клиент сообщил вымышленные данные или использовал мошеннический способ оплаты, отследить его будет достаточно сложно);

– трансграничная миграция интернет-магазинов (возможность ТСП вступать в договорные отношения с целью мошенничества, переезд в другую страну, возможность заключения договора эквайринга на менее развитом рынке).

Исходя из вышесказанного, недобросовестные ТСП могут принести следующие виды рисков для банков [3]:

1) финансовые – убытки от оспоренных операций, за превышение уровня фрода, запрещенную деятельность, нарушения правил работы и т.п.;

2) репутационные и правовые – убытки от судебных исков со стороны держателей платежных карт, потеря деловой репутации.

На рис. 2 приведена обобщенная схема рисков [4]:

Основными видами нарушений являются:

– дистанционная продажа рецептурных препаратов, спайсов, табачных изделий, наркотиков, распространение детской порнографии и т.п.;

– нарушение авторских и смежных прав и продажа поддельных товаров;

– продажа и распространение вредоносного программного обеспечения;

– нелегальный гемблинг – проведение азартных игр. Данный тип бизнеса требует приобретения отдельной лицензии, особой обработки транзакций и т.п.

За каждое нарушение предусмотрены со стороны МПС высокие штрафы, которые доходят до двухсот тысяч долларов, а также исключение из числа участников МПС вплоть до пожизненного.

В подкатегорию «фрод» включены остальные виды мошенничества. Сюда можно отнести [5]:

– работа «под витрину»: прикрытие противоправной деятельности законной;

– нарушение действующего законодательства и правил МПС;

– пирамиды, хайпы, однодневки.

Возможными видами мошенничества, связанные с интернет-платежами, являются:

– использование поддельных номеров карт;

– незаконное получение товара. Клиент товар получил, но ложно сообщает, что товар не доставлен или услуга не оказана;

– использование карты законного держателя другим человеком для заказов посредством сети Интернет;

– кража денег злоумышленниками из системы обработки платежей;

– создание интернет-магазина с целью сбора данных о платежных картах;

– «отмывание денег»;

– поддельные сайты – клоны.

Результаты исследования и их обсуждение

Исходя из вышесказанного, определены следующие способы снижения рисков (рис. 3).

1. Первоначальная проверка ТСП при подключении. Сюда входит проверка анкеты (информация о реквизитах организации, название торговца, юридический и фактический адреса, контактные телефоны, данные о сайте, IP-адрес сервера, на котором расположен интернет-магазин, данные о товарах/услугах, Ф.И.О. должностных лиц, их идентификационные данные). Также проверяются:

– копии решения общего собрания участников торговца, копии приказов о назначении директора и главного бухгалтера;

– копии страниц паспортов должностных лиц;

– копии данных о присвоении ИНН, свидетельства о государственной регистрации, справки об открытии счета, прочие копии учредительных документов.

В случае возникновения проблем с проверкой первичных документов (некорректно заполнена анкета, форма деятельности в уставе и анкете различаются, выявлена регистрация ТСП по поддельным документам, наличие судимостей должностных лиц ТСП, деятельность ТСП направлена только на зарубежных покупателей, торговля «воздухом» и пр.). ТСП отказывают в заключении договора на обслуживание.

К сайту торговца должны быть предъявлены следующие требования:

– наличие полной и четкой информации о торговце (название, адрес, наличие лицензий, адреса для контактов);

– наличие информации о каких-либо ограничениях в обслуживании, если таковые есть;

– указание типов принимаемых к оплате платежных карт, логотипы платежных систем;

– описание условий доставки и передачи товара клиенту;

– описание предоставляемых услуг;

– информация о сроках гарантийного обслуживания;

– описание порядка отказа от платежа и возврата денежных средств;

– описание валют платежа;

– информация о политике неразглашения и защиты конфиденциальной информации о клиентах, в т.ч. персональных данных.

Рис. 2. Обобщенная схема рисков

Рис. 3. Методы снижения рисков

В случае обнаружения несоответствия сайта торговца предъявляемым требованиям эквайрер предлагает привести содержание сайта к установленным требованиям. ТСП может быть подключено только после устранения всех замечаний.

После осуществления проверок документов и содержания сайта проводится ряд дополнительных мероприятий:

– запрашивается информация о счетах ТСП в других банках;

– проверяется кредитная история учредителей торговой точки, списки поставщиков;

– если торговая точка обслуживалась в другом банке-эквайрере, проводится работа по проверке дополнительных показателей;

– рассчитываются риски банка в случае принятия торговой точкой предоплаты за товары и услуги;

– запрашиваются образцы товаров/услуг, которыми торгует продавец.

2. Системы антифрода и мониторинга транзакций. Основными видами фрода являются:

– кардинг (использование платежной карты или ее реквизитов не санкционировано держателем);

– фишинг (использование поддельных сайтов, внешне похожих на сайт банка-эквайрера);

– «дружеский антифрод» (владелец карты совершает покупку, а затем требует возврата средств на карту вследствие неоказания услуги).

Данные системы позволяют выявить чрезмерный всплеск активности торговой точки, что позволяет проводить анализ. В системах антифрода используются лимиты и ограничения на проведение операций (ограничение количества транзакций по одной карте за определенный промежуток времени, ограничение на максимальную сумму, количество пользователей, использующих одну банковскую карту, и пр.). Обязательным требованием к подобным системам является наличие блока распознавания пользователя. Фрод-мониторинг позволяет оценивать поведение покупателя в процессе проведения электронного платежа. После проведения мониторинга транзакция отправляется на авторизацию по протоколу 3D-Secure (Master Card Secure Code). Если банк не поддерживает данную технологию, то транзакция будет отправлена в процессинговый центр напрямую. Технология 3D-Secure (Master Card Secure Code) позволяет осуществлять аутентификацию держателя карты на специальном сервере банка-эмитента, выпустившего карту.

Претензионная работа с ТСП позволит избежать убытков или хотя бы их уменьшить после того, как произошел фрод или операция была оспорена. В случае обнаружения факта мошенничества необходимо:

1. Установить непосредственный контакт с ТСП и запросить всю имеющуюся информацию по проведенным транзакциям.

2. Если факт мошенничества подтверждается или имеются веские основания предполагать, что мошенничество имело место, надо предпринять следующие действия:

– заморозить счета для получения возмещения по операциям с картами или прочих счетов ТСП;

– расторгнуть договор на эквайринг с данным ТСП;

– уведомить правоохранительные органы о мошенничестве и сотрудничать с ними в целях привлечения злоумышленников к уголовной и иной ответственности;

– обратиться в суд с иском о возмещении убытков;

– внести название ТСП в список ТСП, с которым расторгнут договор на эквайринг.

Заключение

Таким образом, эффективное снижение рисков возможно только тогда, когда соответствующие бизнес-подразделения банка принимают активное участие в риск-менеджменте. Методы снижения рисковых событий в области интернет-эквайринга состоят из технических и организационных мероприятий. Для качественного выполнения организационных мероприятий необходимо разработать систему мотивации всех подразделений, участвующих в обеспечении эквайринга, а также эффективную систему внутреннего контроля, включающую как периодические контрольные процедуры и аудит, так и ежедневные процедуры контроля, встроенные в бизнес-процессы. Чем эффективнее будет организована контрольная среда, тем меньше будет вероятность реализации рисков.

Библиографическая ссылка

Голиков С.Е. ПУТИ СНИЖЕНИЯ РИСКОВ ИНТЕРНЕТ-ЭКВАЙРИНГА // Научное обозрение. Технические науки. – 2020. – № 2. – С. 22-26;URL: https://science-engineering.ru/ru/article/view?id=1282 (дата обращения: 19.04.2024).

science-review.ru

science-review.ru